Como a poupança faz você perder dinheiro

Ela é centenária e não tem imposto. Mas tende a perder para a inflação. Conheça a história da caderneta, e as alternativas melhores.

O contato com a caderneta de poupança lembra os primeiros dias da pré-escola. Ela é a cartilha com o bê-a-bá financeiro em um mundo sem riscos. Ela também é uma introdução ao sistema bancário. De uma forma muito resumida, bancos fazem o meio campo entre quem tem dinheiro e quem precisa dele, cobrando uma taxa por esse trabalho. No caso da poupança, o dinheiro que você coloca nela, no banco, vai para o financiamento de um negócio bem concreto: imóveis. Fácil e palpável, ela é o “amor eterno, amor verdadeiro” dos brasileiros.

Na prática, a poupança se diferencia dos outros investimentos de uma forma bem simples: ela é isenta de impostos e taxas de administração. A ampla maioria dos investimentos paga as duas taxas. Além disso, o resgate é fácil e rápido. Outros investimentos têm um conjunto de regras para o momento do saque, e nem sempre você vai poder resgatar quando quiser.

Os bancos fazem dela é seguro. O dinheiro vai obrigatoriamente para o crédito imobiliário – um tipo de financiamento que costuma ser pago. Se não for, o imóvel continua lá, como garantia. Ele não foge.

Mas nem por isso a poupança é o melhor negócio. Apesar de todas essas facilidades e da segurança, a caderneta perde de boa parte dos investimentos, mesmo os de risco zero. O rendimento anual da poupança para 2018 está estimado em 4,5%. Isso só paga a inflação do período – já que o ano deve fechar com um IPCA de justamente 4,5%. Isso dá um rendimento real de zero no ano – ou seja: não há ganho, a renda só serve mesmo para manter o poder de compra da grana que você aplicou.

No Tesouro Selic, o título mais seguro do tesouro direto, o rendimento real ficará em torno de 1%, mesmo com impostos e taxas que a poupança não cobra. Idem para os CDBs que pagam “100% do CDI”. CDI (certifcado de depósito interbancário). É a taxa de juros que os bancos cobram em empréstimos para outros bancos; e ela é basicamente igual a Selic). Esse 1% de rendimento real ao ano parece pouco, mas faz diferença no longo prazo.

A poupança paga 70% do CDI sem imposto. As LCAs e LCIs pagam 90%, também sem imposto. E ninguém precisa ser rico para investir nelas

Investir no Tesouro é simples. Antes, você precisava abrir conta em uma corretora. Hoje, bancos comuns já dão acesso, sem cobrar as taxas abusivas que cobravam para quem tentasse comprar títulos do tesouro com eles. Além disso, o investimento mínimo é camarada: R$ 30. Outra alternativa, mais simples, é buscar fundos de investimento no banco que cobrem taxas inferiores a 1,5% (mais do que isso, eles começam a perder para a inflação – e para a poupança).

Nessa caso, há os fundos DI, que acompanham a Selic, e os de Renda Fixa, que costumam investir em títulos que pagam a inflação mais um extra (o nome “Renda Fixa” é só uma tradição, já que os fundos DI também proporcionam um rendimento bem “fixo”). Seja como for, ambos rendem basicamente a mesma coisa hoje.

O Tesouro Selic e a maior parte dos CDBs e fundos pagam basicamente a Selic menos os impostos e taxas de administração. Os impostos caem ao longo do tempo. Começa com 22,5% sobre o rendimento e, ao longo de dois anos, o imposto cai para 15% – e ainda tem um chorinho de 0,30% anuais sobre o valor total cobrados a título de taxa de custódia.

A poupança, porém, rende obrigatoriamente 70% da Selic – isso mais a chamada “TR”, usada para balizar as correções do FGTS, mas não faz diferença, já que a TR desde 2017 é de zero porcento. Ou seja: é como se a poupança cobrasse 30% de imposto sobre a Selic limpa, contra no máximo 22,5% do Tesouro Direto.

Para quem pode deixar dinheiro parado por alguns anos, uma opção bacana são as Letras de Crédito Agrícola (LCIs) e Letras de Crédito Imobiliário (LCA’s). Elas pagam mais de 90% do CDI e,tal como a poupança, não pagam imposto. Na prática, é uma poupança turbo. Se você tiver disciplina para fazer uma previdência pessoal, considere essa hipótese. O valor mínimo para aplicação não é baixo, mas está longe de ser proibitivo: geralmente R$ 5 mil. Ah, sim: você precisa abrir conta numa corretora para colocar dinheiro em Letras de Crédito, mas hoje isso é tão simples quanto abrir uma porta.

Enfim. O baixo rendimento não é o único problema da caderneta de poupança. A popularidade da bichinha criou uma confusão financeira no País. É o que vamos ver daqui a pouco. Mas, antes, uma viagem pelo túnel do tempo.

A origem

Em 1861, o imperador Dom Pedro 2° criou a Caixa Econômica da Corte, que deu origem ao banco que conhecemos hoje como Caixa Econômica Federal. Junto com ela nasceu o conceito e o nome “caderneta de poupança”. Em 12 de janeiro daquele ano, D. Pedro 2° mandou ver o decreto número 2.723: “A Caixa Econômica estabelecida na cidade do Rio de Janeiro (…) tem por fim receber, a juro de 6%, as pequenas economias das classes menos abastadas e de assegurar, sob garantia do Governo Imperial, a fiel restituição do que pertencer a cada contribuinte, quando este o reclamar (…)”. Numa lista criada pela Caixa, Antônio Alves Pereira Coruja aparece como o primeiro cidadão a ter uma caderneta de poupança. Logo no início das operações (e sem pegar fila), em 4 de novembro de 1861, ele levou 10 mil réis que começariam a render juros.

Até o surgimento da Caixa, o País vivia na pré-história bancária. Havia o Banco do Brasil, mas ele estava longe das pessoas. O BB era muito mais um Banco Central, controlando a quantidade de moeda na economia. Se você queria empreender e precisava de crédito, uma das maneiras era ir a uma casa de penhor: você deixava um bem como garantia e fazia um empréstimo por uma determinada taxa de juros. Porém, essas casas não eram confiáveis e às vezes cobravam juros extorsivos. Até que veio a Caixa.

Além de abrigar a poupança, ela passou a oferecer empréstimos com penhor. Era um salto de formalidade e confiança combinado com juros mais baixos e previsíveis. De um lado, ela recebia o dinheiro das pessoas e pagava uma taxa de juros. Ótimo para quem queria poupar. Do outro, emprestava a quem precisava. Excelente para quem queria empreender. Com essas duas medidas, o Brasil finalmente criou um sistema bancário. Estava mais fácil planejar o futuro. E tinha mais. De quebra, a Caixa amenizou um problema social. Para conseguir dinheiro, muitas pessoas recorriam a agiotas violentos, que resolviam empréstimos atrasados com pancadaria e assassinato. Com a simplicidade da poupança, o Brasil começou a avançar um pouquinho.

Então o tempo passa, o tempo voa, veio a abolição da escravatura em 1888, depois a Proclamação da República, em 1889. Mas a poupança continuava numa boa. Já em 1915, as Caixas Econômicas de diferentes Estados puderam remunerar clientes com taxas de juros diferentes, de acordo com as condições econômicas de cada lugar. O público atendido também cresceu. As mulheres, finalmente, puderam aplicar na poupança – mas só com autorização do marido. Assim, ao longo das primeiras décadas do século 20, a população se acostumou a amar a poupança. Sem mais nenhum investimento à mão, era o que tinha.

Só que esse amor foi tão intenso que acabou criando uma encrenca. As pessoas só tinham olhos para a poupança, o que também é um problema, como lembra Luiz Jurandir Simões, professor de Finanças da Faculdade de Economia da USP. “Foi um mecanismo de poupança direcionado para as classes mais humildes, que não dava consciência econômica e financeira”, explica ele. Até hoje, muitas pessoas têm medo de colocar dinheiro em qualquer outra coisa que não seja a boa e velha caderneta.

Idas e vindas

Ao longo dessa história, apenas duas coisas abalaram a relação: confisco e inflação. A inflação começou a comer os ganhos da poupança na segunda metade do século. O problema era urgente e os militares, que tomaram o poder em 1964, tiveram de lidar com ele. Para driblar o dragão, o governo inventou a correção monetária. A medida mantinha a remuneração anual de 6% (0,5% ao mês) e ainda pagava uma taxa extra, que acompanhava a alta dos preços. Esse reajuste mensal era definido pelo Banco Central. Só que isso, na prática, criava mais inflação. Como você já sabe, quanto mais dinheiro na economia, mais consumo. Se a produção não acompanha a demanda, os preços sobem. E aí tome mais correção monetária, mais dinheiro na economia e mais inflação. Era o começo da tempestade perfeita que assolaria o País algumas décadas depois.

Nos anos seguintes, as regras da poupança passaram por um zigue-zague: o rendimento deixou de ser mensal e passou a ser trimestral. Os juros e a correção monetária eram acumulados durante os últimos três meses. Depois, um novo passo atrás e as regras voltaram para o rendimento mês a mês.

Nessas idas e vindas, a caderneta de poupança passou por um dos momentos mais importantes da sua existência, que teve um grande impacto na história do País. Havia uma demanda crescente por casas no Brasil, mas poucos recursos para financiá-las. Em 1967, o governo decidiu usar recursos da poupança para a habitação. Isso mudou as cidades. Com mais recursos, ficou mais fácil comprar e construir a casa própria. A caderneta entrou no SFH (Sistema Financeiro de Habitação) e veio um boom de crédito. É por causa dessa medida que milhões de pessoas puderam, finalmente, ter um lugar para morar. Ainda hoje, a poupança é a principal ferramenta de crédito imobiliário no Brasil.

Já nos anos 80, o País conheceu cortes de zero e a moeda foi mudando de nome tão logo cada um dos cinco planos econômicos ia caindo por terra: cruzeiro mudou para cruzado, cruzado novo, cruzeiro e cruzeiro real. Protegida pela correção monetária, a poupança era um dos poucos investimentos mais ou menos protegidos da inflação. Ação em bolsa? Dava menos do que a boa e velha caderneta de Dom Pedro 2°.

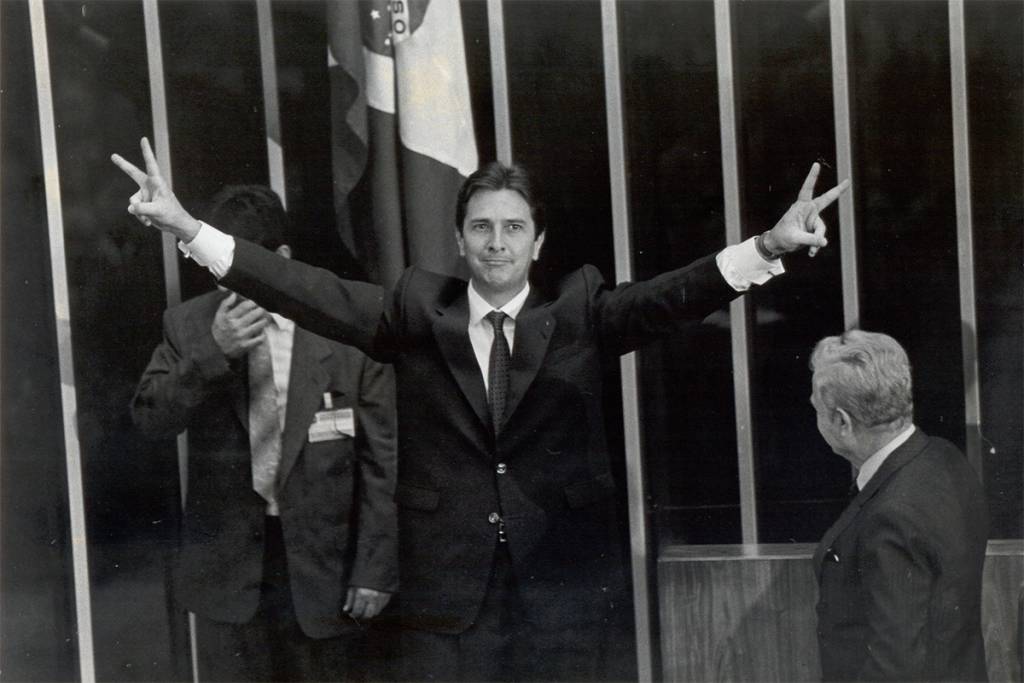

Mas a mudança que o País não esquece até hoje veio no dia 16 de maio de 1990, após um feriado bancário de três dias que resultou no confisco dos depósitos da caderneta. Nascia ali o Plano Brasil Novo, que ficou mais conhecido como Plano Collor, e um trauma para gerações de pessoas. A relação de amor era abalada.

Collor e a ministra da Economia, Zelia Cardoso de Mello, anunciaram um conjunto de mudanças contra a inflação. Em 1989, a taxa acumulada ao ano foi de estratosféricos 1.782,90%. Hoje, 6% já deixam todo mundo de cabelo em pé. Para “mexer com o psicológico” do cidadão, como diria um técnico de futebol, repetiu-se a fracassada estratégia e o dinheiro mudou de nome outra vez, só que sem cortar zeros: de cruzado novo para cruzeiro.

Mas isso não era o pior. O plano congelou contas correntes e cadernetas de poupança por 18 meses. Tudo que excedesse Cr$ 50 mil na poupança ou na conta corrente não poderia sair da sua conta. Hoje, seria como dizer: todos os depósitos acima de R$ 5,5 mil estão bloqueados por um ano e meio. Os reajustes da poupança continuavam, mas você não podia sacar nada. Estava prestes a usar o dinheiro guardado para comprar a casa própria? Sem chance.

O plano traumatizou gerações de brasileiros, que passaram a desconfiar de todo e qualquer investimento. “A essência do plano foi o congelamento dos saldos”, diz o professor Luiz Jurandir Simões, da USP. Para conter a inflação, o Plano Collor deu um cavalo de pau na economia e tirou dinheiro de circulação. Cerca de 80% da moeda saiu do mercado, a inflação despencou e… logo voltou.

Até hoje, 390 mil processos estão espalhados pelo País à espera de uma decisão do Supremo Tribunal Federal, o mais alto nível da Justiça brasileira, sobre as mudanças no rendimento da poupança não só no Plano Collor 1 (1990) e 2 (1991), mas também pelo Cruzado (1986), Bresser (1988) e Verão (1989). O tribunal vai decidir se bancos públicos e privados terão de cobrir as perdas.

A estabilidade

Com a chegada do Plano Real, que completou 20 anos em julho, e a estabilidade da moeda, a poupança voltou a ser querida. Mas, agora, com novos concorrentes. Em um país mais normal, você tem outras ferramentas para guardar dinheiro e planejar o futuro. Desde a chegada da nova moeda, a renda fixa se destaca como o investimento mais rentável. O CDI, que serve de referência para vários fundos, teve rendimento de 632,3% nestas últimas duas décadas, segundo a consultoria Economática. No mesmo período, o Ibovespa, índice com as principais ações negociadas na Bolsa de Valores de São Paulo, avançou 219,8%. A poupança está em terceiro lugar, com 103,2%.

Esse bom desempenho da poupança impôs um desafio ao governo. A Selic, taxa básica de juros da economia, que já alcançou a casa dos 40% durante alguns momentos do Plano Real, passou a cair paulatinamente. Chegou um momento, no início desta década, que os 6% mais TR da poupança rendiam mais do que qualquer fundo, CDB ou título público baseado na Selic – já que os fundos e títulos pagam imposto. Grandes investidores começaram a trocar títulos e CDBs pela poupança. O problema: se você coloca dinheiro no CDB, você está emprestando para o banco.Se coloca no Tesouro Selic, está emprestando para o governo. Se todo mundo foge para a poupança, danou-se: os bancos e o governo federal ficam sem “capital de giro”. Ambos dependem desses empréstimos para existir – é o jogo da economia.

A solução mexer no rendimento da poupança, de modo que ela ficasse menos atraente. Agora funciona assim: para depósitos feitos até 3 de maio de 2012 o rendimento continua sendo de 6% ao ano mais TR. Para depósitos feitos após essa data, o rendimento é aquele que dissemos antes: 70% da Selic. Essa regra só vale quando a Selic está abaixo de 8,5%. Mas Selic abaixo disso é o “new black” da macroeconomia. Hoje, a Selic está em 6,5%. E nada indica que ela vá subir muito além disso no horizonte vislumbrável.

Nesse cenário, quanto dinheiro é ideal manter na poupança? “O menor possível”, segundo o educador financeiro Mauro Calil: “Muitas pessoas perdem a chance de ter um rendimento melhor ao deixar R$ 10 mil na caderneta por 30 anos”. Além disso, os fundos têm liquidez e rentabilidade diárias. Já a caderneta só traz rendimento mês a mês (no aniversário da aplicação).

A conveniência da poupança ainda pesa para que o brasileiro pule de fase na hora de investir suas economias. “É conhecida. Você não come uma comida que não conhece. Se servirem um prato diferente, que não se sabe como é feito e com gosto esquisito, você não vai comer tudo e acabará pedindo um hambúrguer”, diz Calil. Porém, existe um mundão de outras opções no cardápio: Tesouro Direto, CDBs (LCI’s, LCA,s)… Vale a pena conhecê-las. No mundo financeiro, o ideal é ter mais de um amor.