Guia de finanças: como a taxa básica de juros regula a economia, e sua vida

Entenda o mecanismo que os Bancos Centrais usam para manter a inflação sob controle

“O governo aumentou os juros…” – OK. Mas espera um pouco: você pega dinheiro emprestado do governo quando vai comprar um carro em 36 vezes, por acaso? Não, você pega de um banco. E o banco cobra de juros basicamente o quanto ele quiser. O Estado não determina isso por decreto. O que ele faz é influenciar em outra frente: a do preço que os próprios bancos pagam para obter dinheiro.

Para quem eles pagam por dinheiro? Para outros bancos. É que acontece o seguinte: quando chega o fim do dia, e as instituições financeiras têm de depositar o compulsório no banco Central, nem sempre todas têm o dinheiro na mão.

Imagine que veio uma empresa e pediu R$ 100 milhões para o seu banco. Se você não tem como emprestar naquela hora porque tudo o que sobrou no dia é para pagar o compulsório, o que você faz? Fala para o megaempresário ir atrás de outro banco? De jeito nenhum. Fazer isso seria rasgar dinheiro. Você, banqueiro, empresta primeiro e, na hora de pagar o compulsório nosso de cada dia, pega emprestado. No banco.

Uma instituição financeira pede para outra na boa. Isso não significa que ela esteja com dificuldades. A coisa mais comum do mundo é um banco estar com pouco dinheiro no cofre hoje porque emprestou demais, e outro estar folgado porque acabou de receber vários empréstimos com juros. O dia de vacas magras de um é o de vacas gordas do outro.

Nisso, o Banco que está pedindo emprestado para pagar R$ 100 milhões de compulsório ganha na diferença dos juros. Se ele pagar 1% para o outro banco e cobrar 2% lá do empresário, já embolsa R$ 1 milhão de lucro. O empresário poderia ele mesmo ir até o outro banco e tentar obter os R$ 100 milhões pagando esse 1% de juros? Poder, poderia. Mas não conseguiria. Um banco paga menos pelo dinheiro emprestado porque ele tem uma garantia valiosa: seus próprios títulos públicos – todo banco tem uma “poupança pessoal” gigantesca na forma de títulos públicos.

Overnight

Bom, quando uma instituição financeira pega R$ 100 milhões emprestados com outra, ela deixa R$ 100 milhões em títulos públicos de garantia. Se rolar calote, o emprestador não perde nada – uma hora chega o vencimento do título, e ele embolsa a grana das mãos do próprio governo. Como a garantia é boa demais, as taxas para conseguir dinheiro nesse esquema acabam sendo as menores possíveis em todo o sistema financeiro.

Essas megaoperações de empréstimos entre bancos acontecem todos os dias. É praticamente um pregão: quem não está dando empréstimo, está recebendo. Ninguém fica de fora, porque é dinheiro líquido e certo. Você as conhece pelo nome de overnight – isso porque o Banco empresta em um dia para pegar de volta com juros no outro, aí fica como se o rendimento tivesse acontecido ao longo da madrugada, “overnight”.

O nome ficou famoso no Brasil porque, até 1991, pessoas físicas podiam participar do over. Você tinha como emprestar para um Banco e pegar o rendimento no dia seguinte. A aplicação virou mania entre os endinheirados dos anos 80 porque o governo injetava dinheiro novo nessa ciranda de empréstimos para repor as perdas que os bancos teriam com um dia de inflação – entre 1988 e 1991, a inflação ficou numa média anual de 1.177%. Óbvio que isso atulhava a economia de dinheiro e só fazia crescer a inflação. Mas foi só uma das tantas besteiras que os nossos governos fizeram naqueles tempos. Outras aplicações também recebiam dinheiro na veia para compensar a inflação. Mas só o over garantia esse cascalho todo dia.

Hoje não existe mais esse sistema de reposição inflacionária com moeda nova. Só as instituições financeiras podem participar do overnight. E os juros que uma cobra da outra no over são… a gloriosa “taxa básica da economia”.

O engraçado é que o nome “overnight” sumiu do noticiário do mesmo jeito que a palavra “maremoto” acabou assassinada pela expressão “tsunami”. Virou “taxa Selic”. Mas tudo bem, é até mais preciso. Selic é a sigla de Sistema Especial de Liquidação e Custódia. Ele é só um sistema mesmo, um programa de computador que calcula em tempo real qual é a média de juros que um Banco está cobrando do outro na ciranda de empréstimos.

E a Selic é a “taxa básica” porque ela indica qual é o preço que os bancos estão pagando pelo dinheiro que vão emprestar depois. Se esse preço for de 12% ao ano, nenhuma taxa no mercado vai ser menor que essa, se não o banco não lucra. Se ela pular para 15%, 20%, as taxas dos financiamentos subirão junto. Os carros e os imóveis financiados ficam automaticamente mais caros. E você vai pensar três vezes antes de comprar alguma coisa a prazo.

Só tem uma coisa: os bancos são entidades privadas. O que eles cobram de juros entre si é problema deles. Se o Itaú quiser dar dinheiro de graça para o Bradesco, tudo bem. Eles que são grandes que se entendam. O governo não tem poder para determinar as taxas de juros interbancárias por decreto.

Então está na mão dos banqueiros decidir algo tão importante? Não. O que o governo não pode é colocar um revólver na cabeça desses caras e obrigá-los a cobrar mais ou menos juros. Só que ele faz basicamente isso. De um jeito diferente, mas faz: entra de café com leite no bailão do overnight e começa a manipular as coisas.

Quando existe pouco dinheiro no sistema bancário todo, os juros do over ficam naturalmente mais altos. Oferta e demanda. Vai ter muito banco pedindo e pouco banco oferecendo grana. Os que estão bem das pernas vão aproveitar para fazer o dia à custa dos pedintes: botam os juros lá em cima e que se dane. Os outros bancos vão pegar emprestado de qualquer jeito. E o contrário também vale, claro: se tiver muito dinheiro circulando, os juros dos empréstimos entre os bancos vão cair. Oferta e demanda.

Dinheiro novo

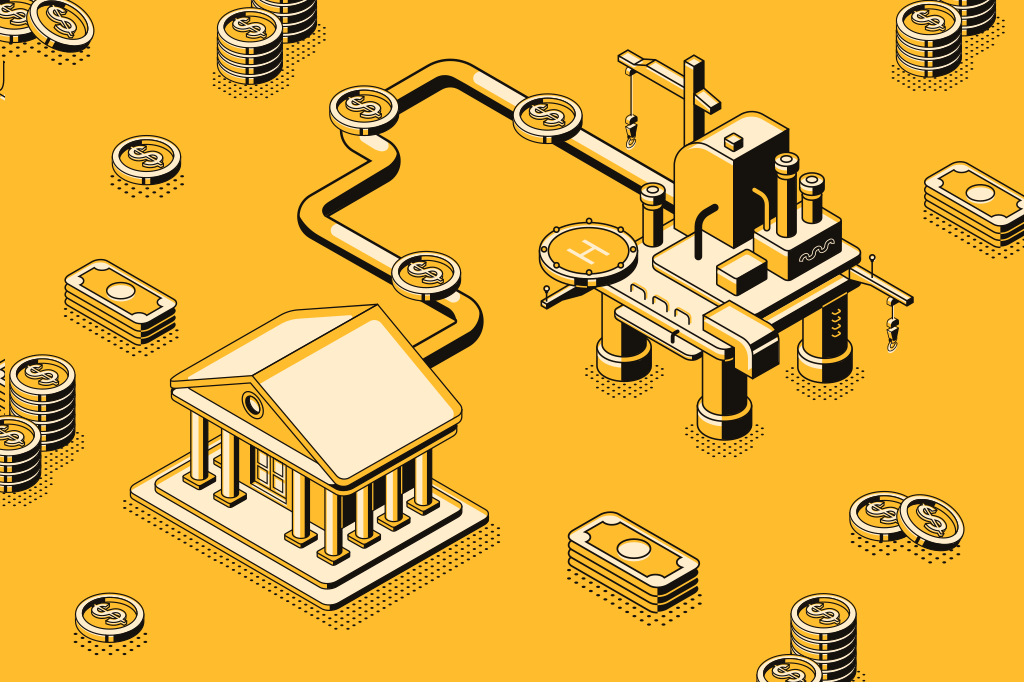

Essa é a ordem natural das coisas. Mas o governo, na pele do Banco Central, consegue manipular a natureza da economia. Quando o BC quer derrubar as taxas de juros do mercado ele injeta dinheiro novo nessa ciranda de empréstimos.

Como ele faz isso? Comprando aqueles títulos públicos que os bancos usam como poupança. O BC chega e oferece uma grana atraente pelos títulos que o Itaú tem, por exemplo. O Itaú entende que a jogada é um bom negócio e vende.

A diferença é que o BC não é um banco qualquer: ele tem o poder de fabricar dinheiro, então pode comprar quantos títulos quiser. Essa grana nova, criada num passe de mágica, vai direto para a conta que Itaú mantém no Banco Central. Vira dinheiro do banco. E acontece a mesma coisa com todos os outros bancos. O BC sai comprando títulos rodo, e o sistema se enche de dinheiro novo. E aí é só deixar a natureza fluir: com mais dinheiro circulando, o preço do dinheiro vai lá para baixo. Os juros que os bancos cobram dos outros bancos caem. Pronto. A Selic é a média desses juros. Então ela vai cair.

No dia seguinte, essa grana nova estará na rua. Ela vai alimentar o crédito. Dinheiro mais barato para os bancos significa juros menores para a gente. Qualquer coisa a prazo (casa, carro, TV…) vai ficar mais barata. É grana na veia da economia.

Não sai no noticiário a quantidade de dinheiro que o Banco Central injetou – apesar de o BC divulgar essa informação. O que aparece é um número mais objetivo, até: a “meta da taxa Selic”.

Lembre-se de que Selic é só um sistema; um programa passivo que calcula qual foi a média de juros que um Banco cobrou do outro no over para o empréstimo de um dia. Essa taxa aparece sempre anualizada. Tipo: se ela deu 0,025% (coisa que para um dia só é um jurinho razoável), o que surge na tela é 7% (já que 0,025% a cada dia útil, contabilizando juros sobre juros, dá isso ao ano. Então, o que o Banco Central faz é estipular o que ele quer ver na Selic no fim do dia. Se os empréstimos entre os Bancos estão na faixa de 7% e o governo quer injetar dinheiro na economia, ele anuncia, por exemplo, que a meta é baixar os juros para 6,75%.

Foi exatamente o que aconteceu no início de 2018. O BC anunciou uma redução da meta da Selic de 7% para 6,75%. Mas a coisa não é uma ciência exata, já que os bancos cobram o quanto querem. Nesse caso, entrou um pouco a mais de dinheiro extra do que era necessário para baixar até 6,75%. E a Selic estabilizou-se em 6,65%.

Se a ideia for combater a inflação, inverte-se o jogo. A Selic terá de subir. O Banco Central, então, começa a vender títulos públicos que tem em seu poder por valores atraentes. Atraentes a ponto de os bancos entenderem que é mais negócio comprar esses títulos públicos para fazer poupança do que ter dinheiro livre em caixa.

Esse processo acaba tirando dinheiro da economia em duas frentes. Primeiro, seca dinheiro dos bancos – boa parte do dinheiro que estava disponível para empréstimos passa a repousar na forma de títulos públicos. Segundo, faz com que todas as taxas de juros do mercado subam, já que a Selic, como você viu, é a mãe de todas elas. E aí você mesmo, que estava pensando em comprar uma TV de LED em 12 vezes, muda de ideia, porque a TV vai sair mais cara no final. Não existe meio mais eficiente de impedir que o consumo suba mais do que a capacidade de produção. É isso que mantém a inflação sob controle.

E tudo acontece em ciclos. Sempre haverá um momento em que os juros precisam cair, para oxigenar a economia. E sempre haverá um em que eles precisam subir, se não a inflação destrói a moeda.

“Tenho um investimento sensacional aqui. Está pagando 120% do CDI”. Beleza. Mas o que é “CDI”? É a média da taxa de juros que que os bancos pagam pelo dinheiro que pegam emprestados dos outros bancos. Você provavelmente já leu aqui que essa média é a Selic. E não leu errado. A diferença é que a Selic é a taxa cobrada nas operações que usam títulos públicos como garantia. O CDI (Certificado de Depósito Interbancário) é a taxa das operações diretas, sem a garantia dos títulos públicos. Para quem não trabalha no mercado financeiro, não faz muita diferença, já que o CDI e a Selic tendem a ser iguais. Motivo: se a CDI estiver menor que a Selic, o banco pode pegar dinheiro emprestado com outro banco pagando a CDI e emprestar para outro cobrando a Selic. E isso realmente acontece. Com isso, os bancos emprestadores ficam espertos e começam imediatamente a cobrar uma taxa igual a Selic. Se acontecer o contrário, e o CDI estiver mais alto, os bancos só vão tomar empréstimos garantidos por títulos públicos (os da Selic). Então quem quiser ganhar dinheiro no over concedendo empréstimos via CDI vai ter de baixar seu juro para uma taxa próxima à da Selic. Logo, as duas taxas tendem de novo a se encontrar. Também usa-se a sigla DI (de “Depósito Interfinanceiro”) para denominar esses empréstimos entre bancos – daí os “fundos DI”, que têm como objetivo pagar taxas próximas àquelas que os bancos cobram uns dos outros – taxas que, de uma forma ou de outra, acabam sempre balizadas pela Selic.

SEGUIR

SEGUIR

SEGUINDO

SEGUINDO

Os gatos fazem bem para a nossa saúde? Veja o que diz a ciência

Os gatos fazem bem para a nossa saúde? Veja o que diz a ciência O que está incluso na assinatura do ChatGPT Pro, que custa R$1.200 por mês

O que está incluso na assinatura do ChatGPT Pro, que custa R$1.200 por mês Estes são os 100 nomes de bebês mais populares de 2017

Estes são os 100 nomes de bebês mais populares de 2017 Cientistas descobrem estratégia usada por orcas para caçar tubarões baleia

Cientistas descobrem estratégia usada por orcas para caçar tubarões baleia Como foi o acidente que matou Ayrton Senna?

Como foi o acidente que matou Ayrton Senna?

![[BF2024-PRORROGAMOS] - Paywall - DESKTOP - 728x90](https://super.abril.com.br/wp-content/uploads/2024/12/BF2024-PRORROGAMOS-Paywall-DESKTOP-728x90-1.gif)

![[BF2024-PRORROGAMOS] - Paywall - MOBILE - 328x79](https://super.abril.com.br/wp-content/uploads/2024/12/BF2024-PRORROGAMOS-Paywall-MOBILE-328x79-1.gif)